一文看懂国产半导体行业趋势与材料现状

[导读]半导体材料行业具备产业规模大、细分行业多、技术门槛高、成本占比低四大特性……

来源:内容节选自方正证券

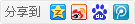

半导体材料主要应用于晶圆制造与芯片封装环节。 由于半导体制造与封测技术的复杂性,从晶圆裸片到芯片成品,中间需要经过氧化、溅镀、光刻、刻蚀、离子注入、以及封装等上百道特殊的工艺步骤,半导体技术的不断进步也带动了上游专用材料与设备产业的快速发展。就半导体材料而言,主要应用领域集中在晶圆制造与芯片封装环节(如图)。

半导体材料主要应用于晶圆制造与封测环节

半导体材料行业具备产业规模大、细分行业多、技术门槛高、成本占比低四大特性:

1)产业规模大:根据 SEMI(半导体设备与材料协会)的数据统计,2016 年全球半导体材料产业的市场规模达 443 亿美金,对应 2016 年全球半导体产业规模约在 3000 亿美金左右,半导体材料市场规模占比接近 15%;

2)细分行业多: 半导体材料是半导体产业链中细分领域最多的产业链环节,其中晶圆制造材料包括硅片、光刻胶、光刻胶配套试剂、湿电子化学品、电子气体、 CMP 抛光材料、以及靶材等,芯片封装材料包括封装基板、引线框架、树脂、键合丝、锡球、以及电镀液等,同时类似湿电子化学品中又包含了酸、碱等各类试剂,细分子行业多达上百个;

3)技术门槛高: 半导体材料的技术门槛一般要高于其他电子及制造领域相关材料,其具备纯度要求高、工艺复杂等特征,在研发过程中需要下游对应产线进行批量测试。同时对应芯片制造过程的不同,下游厂商对材料使用需求的不同,导致对应材料的参数也有所差异;

4)成本占比低: 虽然半导体材料整体产业规模庞大,但由于细分材料子行业众多,导致了单个细分材料往往在半导体生产成本中占比较低。以靶材为例,半导体靶材在半导体材料中的占比约为 3%,对应半导体生产成本占比仅在 3‰~5‰。技术门槛高以及成本占比低导致了半导体材料国产替代的进展要远低于面板以及消费电子相关领域。

半导体材料产业现状:国外优势明显,国内正在细分领域突破

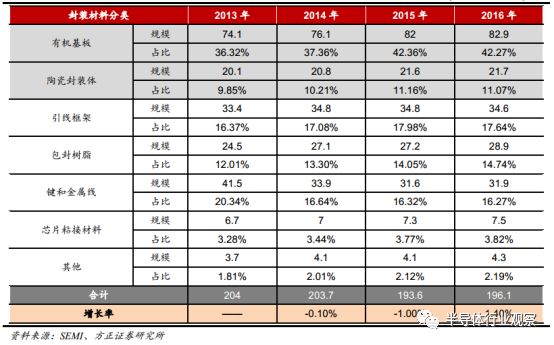

根据 SEMI 报告显示, 2016 年晶圆制造材料市场为 247 亿美元,封装材料市场为 196 亿美元,合计 443 亿美元。相较于 2015 年晶圆制造材料市场的 240 亿美元及封装材料市场的 193 亿美元,分别增长3.1%及 1.4%(如图表)。在晶圆制造以及封装材料中,硅片和封装基板分别是规模占比最大的细分子行业,占比达 1/3 以上。

2013-2016 全球晶圆制造及封装材料细分市场销售规模(单位:亿美元)

国内(不包括台湾地区)半导体材料市场 2016 年总规模达 651 亿人民币,其中晶圆制造材料约为 331 亿人民币,封装材料为 318 亿人民币,在占全球半导体材料市场规模比重超过 20%,与中国大陆晶圆制造及封测产能全球占比基本保持一致。

2013-2016 中国半导体材料市场规模(亿元)

从行业竞争格局看,全球半导体材料产业依然由日、美、 韩、德等国家占据绝对主导,国产半导体材料的销售规模占全球比重不到5%,从整体技术水平和销售规模来看,国产半导体材料产业和海外化工及材料龙头仍存在较大差距。

同时,由于半导体材料行业细分领域众多,且不同的子行业在技术上存在较大差异,因此半导体材料行业各个子行业的行业龙头各不相同。 比如在硅片领域, 日本信越化工、日本 SUMCO、台湾环球晶圆、德国 Siltronic、韩国 LG Silitron 占比全球前五,在靶材领域,日矿金属、霍尼韦尔、东曹、普莱克斯等为靶材行业龙头。

至于国内,由于我们的半导体工业的相对落后导致了半导体材料产业起步较晚,且受到技术、 资金、以及人才的限制,国内半导体材料产业总体表现出数量偏少、企业规模偏小、技术水平偏低、以及产业布局分散的特征。

以靶材举例:目前国内靶材厂商主要集中在低端产品领域进行竞争,在半导体、液晶显示器和太阳能电池等市场还无法与国际巨头全面抗衡。

伴随国内代工制造生产线、存储器生产线、以及封装测试线的持续大规模建设,国内半导体材料市场规模快速增长。同时,依靠产业政策导向、产品价格优势本土企业已经在国内市场占有一定的市场份额,并逐步在个别产品或细分领域挤占国际厂商的市场空间。总体来看,根据我国半导体材料细分产品竞争力,目前我们把中国半导体材料产业分为三大梯队:

第一梯队: 靶材、封装基板、 CMP 抛光材料、湿电子化学品,引线框等部分封装材料。 部分产品技术标准达到全球一流水平,本土产线已实现中大批量供货。一方面看好未来 3 年龙头公司伴随本土产能扩大以及技术突破下业绩高速成长,另一方面有望作为大基金率先介入的细分领域,在海外人才引入,产业链整合,海外并购都方面得到跨越式发展;

第二梯队: 电子气体、硅片、化合物半导体、掩模版。 个别产品技术标准达到全球一流水平,本土产线已小批量供货或具备较大战略意义因此政策支持意愿强烈。硅片作为晶圆制造基础原材料,推动硅片的发展体现了国家意志;

第三梯队:光刻胶。 技术和全球一流水平存在较大差距,目前基本未实现批量供货。

细分领域来看,部分产品已实现自产自销。其中,国内半导体材料在靶材、封装基板、研磨液等细分领域产品已经取得较大突破,部分产品技术标准达到全球一流水平,本土产线已基本实现中大批量供货。其中,国产材料包括研磨液、靶材、电子气体、湿电子化学品等在中芯国际的 8 寸线及 12 寸线上均有验证成功并上线使用,包括江丰电子的靶材及安集微电子的研磨液在中芯已经实现中大批量供货。

以江丰电子为例,公司的半导体靶材产品已应用于以台积电为代表的世界著名半导体厂商的最先端制造工艺,在 14/16 纳米技术节点实现批量供货,同时还满足了国内厂商 28 纳米技术节点的量产需求, 产品成功打入全球 280 多个半导体芯片制造工厂,成为众多世界著名芯片公司的供应商。

半导体晶圆制造转移大陆,给国产材料商带来的新机会

目前看来,本土晶圆代工产能放量在即,半导体制造产业转移趋势明确。

一方面包括台积电、联电、 GlobalFoundries 等在内的多家海外晶圆代工企业将在大陆投放产线,另一方面国内晶圆代工厂包括中芯国际、华力微电子等在未来 2 年内也将有多条产线投产。 根据 SEMI 统计,预计在 2017-2020 之间全球将有 62 座晶圆厂投产,其中 26 座晶圆厂来自中国大陆,仅 2018 年大陆就会有 13 座晶圆厂建成投产(如图表 )。

全球晶圆代工产能向中国大陆迁移的趋势明显

从政策层面看,国家在“中国制造 2025”中明确制定目标至 2020年集成电路自给率将达到 40%、 2025 年达到 50%。国家集成电路产业投资基金(大基金)的设立承载了国家意志,在资金与政策双重推动下,本土半导体产业将迎来快速发展。

截至 2017 年 11 月 30 日,大基金累计有效决策 62 个项目,涉及 46 家企业,累计有效承诺额 1063亿元,实际出资 794 亿元。在此带动下,湖北、四川、陕西、深圳、安徽、江苏、福建、以及辽宁等地方政府纷纷提出或已成立子基金,合计总规模超过 3000 亿元。 大基金的设立满足战略性产业对长期投资的要求,又利用基金机制有效避免了国家直接拨款或直接投资等传统支持方式带来的弊端。

大基金成立以来投资了国内多家 IDM 及 Foundry 企业

海外晶圆代工企业纷纷宣布在大陆地区的扩增或新建晶圆厂计划,包括台积电、 GlobalFoundries、联电、力晶科,以及 TowerJazz等新厂大部分将于 2017 年底或 2018 年加入生产营运。 其中,联电与大陆 IC 业者福建晋华合作,在福建兴建 12 寸晶圆厂,并且会采用联电开发的 32nm 制程来生产 DRAM 存储器; GlobalFoundries 与大陆成都政府合作兴建 12 寸晶圆厂,将采用主流 130nm 和 180nm 技术制造IC。台积电则是投资 30 亿美元在南京设立晶圆代工厂,该厂将于 2018年下半年开始以 16nm 制程,提供晶圆代工服务。

目前大陆晶圆代工产能位居全球第 2, 2017 年市占率将近 15%,未来大陆晶圆代工产能全球占比将快速提升。 当前大陆共有 50 余条集成电路生产线,分布于北京、上海、天津、西安、厦门、 以及合肥等多个城市。未来在中芯国际、华力微电子、台积电、联芯、晶合、万国 AOS、德科玛、 以及紫光等持续投入 12 寸晶圆厂产线,加上德科玛、中芯国际、士兰微、 以及 Silex 于 8 寸晶圆厂的产能扩充后,大陆晶圆代工产能占全球的比重将快速提升。

中国大陆在建晶圆代工产线统计(不完全统计)

成长快速的中国封测业,是国产材料发展的另一个支柱

球封测产业目前中国台湾、美国、中国大陆三足鼎立格局基本成型。 根据公开数据统计, 2016 年全球芯片封测代工产业各区域产值占比为台湾 56%、中国 16%、美国 12%、日本 6%、以及韩国 5%。台湾仍是全球芯片封测代工实力最强的区域,占据一半以上市场份额。而美国由于众多 IDM 龙头企

业用于自己的封测部门,因此也是全球封测产业的重要参与者。同时,随着近年大陆封测企业的崛起,全球封测业格局已经形成台湾、美国、大陆三足鼎立格局。

全球产能转移趋势确定,大陆封测行业成长率显著高于全球平均水平。在成本以及产业配套优势的驱动下,几乎全球主要的 IDM 和封测厂商都在中国纷纷设立封装工厂,同时本土封测龙头长电、华天、通富也取得快速发展,本土封测产业产值从 2010 年的 629 亿元,增长到 2016 年的 1564 亿人民币,复合增长率达 20%,成长率显著高于全球平均水平。

大基金扶持国内封测龙头海外并购,行业规模显著提升。 在大基金的大力扶持下,我国封测企业逐步开启海内外并购步伐,不断扩大公司规模,其中,长电科技联合产业基金及芯电半导体收购新加坡封测厂星科金朋,华天科技收购美国 FCI,通富微电联合大基金收购AMD 苏州和槟城封测厂,以及晶方科技则购入英飞凌智瑞达部分资产等。 目前, 长电、华天、通富已经位居全球封测代工前十(如图表), 全球十大封测厂通过这一轮并购后已经基本形成了日月光-矽品科技、安靠-J-Devices、长电科技-星科金朋等三大阵营。

政策支持力度大幅提升,推动中国国产半导体材料弯道超车

近年来国家制定了一系列产业政策包括 863 计划、02 专项等来加速半导体材料供应的本土化进程,在这一阶段, 国家对半导体材料发展的支持主要体现在专项补贴的方式。国家高技术研究发展计划(“863计划”)、国家科技重大专项“极大规模集成电路制造设备及成套工艺”专项基金(“02 专项”)、发改委战略转型产业化项目都将半导体材料的研发及产业化列为重点项目。国家产业政策、研发专项基金的陆续发布和落实,从国家战略高度扶植半导体材料产业发展壮大。

随着以大基金为代表的半导体材料 2.0 时代的到来,将带动国产半导体材料实现从 1 到 10 的弯道超车。 目前大基金 1 期对半导体上游材料投资占比不到 4%,且投资标的数量相对有限,我们预计大基金(二期)将加大对半导体上游设备和材料的投入力度,推动国产半导体材料龙头从 1 到 10 实现跨越式发展。

从大基金(一期)的投资情况来看,大基金在制造、设计、封测、装备材料等产业链各环节已经实现了投资布局全覆盖,各环节承诺投资占比分别为 63%、 20%、 10%、 以及 7%, 其中, 半导体材料预计约占比 3%~4%。

目前大基金在半导体材料环节的投资标数量约 10 家,主要集中包括上海新阳、安集微电子等细分行业的龙头公司,同时也正在积极推动包括雅克科技、巨化科技等企业的产业资源整合, 有望将其分别打造成为国内半导体材料在电子气体及湿电子化学品等细分行业的龙头企业。

大基金在半导体材料领域的投资布局

半导体材料的差距明显,国产追赶仍需时日

正如前面所说,在半导体材料领域,尤其是高端领域,基本上都是被国外企业把持。对于国内厂商来说,要追赶有很多需要追赶和学习的目标,而这又将是一条艰难的发展道路。

首先看硅片。硅片的生产过程非常复杂,从硅石到硅片需要经过提纯、熔铸、拉棒、切割、抛光、清洗等多道工序。 一般而言,硅片要经过硅石的三步提纯制备出纯度为 99.9999999%的半导体级硅,再通过熔铸、拉棒等工艺流程生产成适当直径的硅锭,最后被切割、抛光、清洗并通过质检环节后,可完成的用于下游生产的薄硅片的制备。

硅片和硅基材料是集成电路晶圆制造中占比最大的基础材料, 占半导体制造材料比重约为 36%。根据中国半导体行业协会分会的预测数据, 2016 年我国半导体材料市场规模为 647 亿元,比 2015 年的 591亿增长 9.5%。自 2011 年以来,我国半导体市场规模增速步入平稳发展期。在 2015 年我国半导体材料市场中,集成电路晶圆制造材料的市场规模为 317.02 亿元,占当年半导体材料整体市场份额约 54%。其中从集成电路晶圆制造材料细分的产品结构中看,硅片和硅基材料占据集成电路晶圆制造材料总体的比重最大,约为 36%。

而从全球来看,硅材料具有高垄断性,全球一半以上的半导体硅材料产能集中在日本,尤其是随着尺寸越大、垄断情况就越严重。 2016年,全球前五大半导体硅片厂份额达 92%,其中 Shin-Etsu(信越化工)、Sumco、 Global Wafers(环球晶圆)、 Siltronic、与 LG Siltron 分别占比为 27%、 26%、 17%、 13%、 9%。

而我国自主生产的硅片以 6 英寸为主,产品主要的应用领域仍然是光伏和低端分立器件制造,而 8 英寸和 12 英寸的大尺寸集成电路级硅片依然严重依赖进口。但后者在近年也取得了重大突破。涌现出了上海新阳、中环股份和晶盛电机等企业。

其次就是靶材;

高纯溅射靶材主要是指纯度为 99.9%-99.9999%(3N-6N 之间)的金属或非金属靶材,应用于电子元器件制造的物理气象沉积(PVD)工艺,是制备晶圆、面板、太阳能电池等表面电子薄膜的关键材料。 溅射是制备薄膜材料的主要技术之一,它利用离子源产生的离子,在真空中经过加速聚集而形成高速的离子束流,轰击固体表面,离子和固体表面原子发生动能交换,使固体表面的原子离开固体并沉积在基底表面,被轰击的固体是用溅射法沉积薄膜的原材料,称为溅射靶材。

在晶圆制作环节,半导体用溅射靶材主要用于晶圆导电层及阻挡层和金属栅极的制作,主要用到铝、钛、铜、钽等金属,芯片封装用金属靶材于晶圆制作类似,主要有铜、铝、钛等。

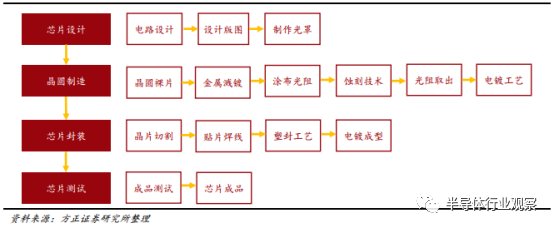

溅射靶材主要用晶圆溅射镀膜环节及封装金属材料制作

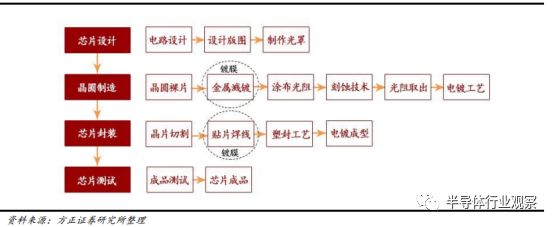

纯溅射靶材全球市场规模近百亿美元,其中半导体用靶材全球市场规模约在十亿美元以上,市场规模居于平板显示器、记录媒体以及太阳能电池之后,是高纯溅射靶材的主要应用领域之一。

全球靶材市场空间约在百亿美金(2015 年)

全球靶材制造行业同样呈现寡头垄断格局,少数日美化工与制造集团主导了全球靶材制造行业,产业集中度高。目前全球溅射靶材研制和生产主要集中在美国、日本少数几家公司,其中霍尼韦尔、日矿金属、东曹、普莱克斯、住友化学、爱发科等跨国集团占据主导地位。

根据有研新材公告数据估算,日矿金属是全球最大的靶材供应商,靶材销售额约占全球市场的 30%;霍尼韦尔在并购 Johnson Mattey、整合高纯铝、钛等原材料生产厂后,占到全球市约 20%的份额,此外东曹和普莱克斯分别占比 20%和 10%。

前国内高纯溅射靶材产业总体表现出数量偏少,企业规模偏小和技术水平偏低的特征。近年来国家制定了一系列产业政策包括 863 计划、02 专项等来加速溅射靶材供应的本土化进程,推动国产靶材在多个应用领域实现从0 到 1 的跨越。

国内靶材行业龙头包括 A 股上市公司江丰电子、 有研新材子公司有研亿金、福建阿石创、 以及隆华节能旗下子公司四丰电子和晶联光电,目前已经初具规模。 非上市公司中有江西睿宁、江苏比昂等公司,但总体规模偏小。

目前我国靶材龙头企业江丰电子、隆华节能、有研新材、阿石创已经分别进入国内外主流半导体、平板显示、光伏、光学器件企业供应链体系,且已经在部分企业本土产线实现中大批量供货。

第三,封装材料:封装基板;

封装基板是芯片封装体的重要组成材料,主要起承载保护芯片与连接上层芯片和下层电路板作用。 完整的芯片由裸芯片(晶圆片)与封装体(封装基板及固封材料、引线等)组合而成。封装基板作为芯片封装的核心材料,一方面能够保护、固定、支撑芯片,增强芯片导热散热性能,保证芯片不受物理损坏,另一方面封装基板的上层与芯片相连,下层和印刷电路板相连,以实现电气和物理连接、功率分配、信号分配,以及沟通芯片内部与外部电路等功能。

按芯片与封装基板的连接方式,封装基板可分为引线键合封装基板和倒装封装基板。其中, 引线键合(Wire Bonding, WB)使用金属线,并利用热、压力、超声波能量使金属引线与芯片焊盘、基板焊盘紧密焊合,实现芯片与基板间的电气互连和芯片间的信息互通,大量应用于射频模块、储存芯片、微机电系统器件封装。而倒装封装(Flip Chip,FC)与引线键合不同,其采用倒装焊球连接芯片与基板,即在芯片的焊盘上形成焊球,然后将芯片翻转贴到对应的基板上,利用加热熔融的焊球实现芯片与基板焊盘结合,该封装工艺已广泛应用于 CPU、GPU 及 Chipset 等产品封装。

封装基板已经成为封装材料细分领域销售占比最大的原材料,占封装材料比重超过 50%,全球市场规模接近百亿美金。 根据 SEMI的统计数据, 2016 年有机基板以及陶瓷封装体合计市场规模达 104.5亿

美元,合计占比 53.3%。加上引线框架的市场规模为 34.6 亿美元,占比 17.6%,封装承载材料(包括封装基板和引线框架)合计市场规模约为 140 亿美元,占封装材料的比重达 70%。而传统引线框架在其自身性能和体积的局限性,以及各种新型高端技术发展替代的趋势下,占比在 17%左右波动,且随着对密度要求的提高,预计未来会逐渐减小。

2013-2016 全球晶圆制造及封装材料细分市场销售规模(单位:亿美元)

全球封装基板的主要生产厂商集中在我国台湾、韩国和日本三地。 在有机封装基板发展的"萌芽阶段",日本就走在了世界 IC 封装基板的开发、应用的最前列。1999 年日本生产刚性有机封装基板(BGA等基板)的厂家已有 28 家,其中大型企业有 19 家。 2003 年前后迎来倒装芯片封装发展转折点的,日本企业又迅速转向更高阶的 FC 的BGA 封装基板。到 2004 年世界 40%的 FC-PPGA 封装基板市场被日本企业战略。在 2000 年前后,韩国以及台湾封测厂及 PCB 厂通过从美国、日本等引进技术而迅速迈入封装基板行业。目前,台湾、韩国、日本三地占据了全球封装基板产业接近 90%的份额。

全球封装基板十大厂商及其营业收入及市场份额

随着我国下游封测行业的逐渐扩大和稳定, 2009 年起陆续有企业开始进入封装基板产业,产业参与方以 PCB 厂为主。 总体来看,虽然国内封装基板占有率在全球仍处于较低水平,但提升趋势明显。目前国内主流基板厂有深南电路、珠海越亚、兴森科技和丹邦科技,规模较大的有深南电路和珠海越亚。四家封装基板主要厂商的产品构定位存在一定差异。从产品结构上看,深南电路和兴森科技均是在拥有较大规模的 PCB 业务的基础上开始发展封装基板业务。而珠海越亚和丹邦科技则是专注于发展的刚性有机无芯封装基板和 COF 柔性封装基板等高端基板业务。

第四,半导体制造材料:湿电子化学品

湿电子化学品(Wet Chemicals)指为微电子、光电子湿法工艺(主要包括湿法刻蚀、湿法清洗)制程中使用的各种电子化工材料。 湿电子化学品按用途可分为通用化学品(又称超净高纯试剂)和功能性化学品(以光刻胶配套试剂为代表)。其中超净高纯试剂一般要求化学试剂中控制颗粒的粒径在 0.5µm 以下,杂质含量低于 ppm 级,是化学试剂中对颗粒控制、杂质含量要求最高的试剂。功能湿电子化学品是指通过复配手段达到特殊功能、满足制造中特殊工艺需求的配方类或复配类化学品。功能性湿电子一般配合光刻胶用,包括显影液、漂洗液、剥离液等。

湿电子化学品包含通用性化学品和功能性化学品两大类

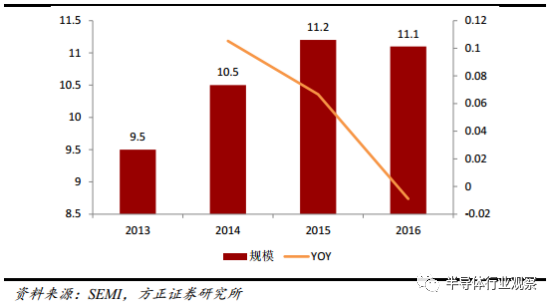

2016 年全球湿电子化学品市场规模约为 11.1 亿美元。 湿电子化学品作为新能源、现代通信、新一代电子信息技术、新型显示技术的关键化学材料,其全球市场规模自 21世纪初开始快速增长。根据 SEMI数据显示, 2016 年全球湿电子化学品市场规模约为 11.1 亿美元。

全球湿电子化学品市场规模(亿美元)

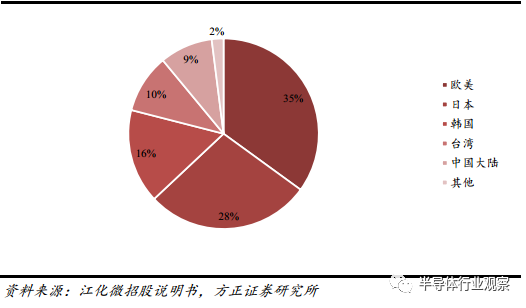

在这个领域,欧美和日韩台地区企业仍占据产业主导位置。 全球湿电子化学品的参与企业主要分为: 1)欧美企业:主要包括欧美传统化工企业的湿电子化学品部门(包括它们在亚洲开设工厂),其市场份额(以销售额计)约为 35%; (2)日本企业: 日本约十家湿电子化学品生产企业占据全球 28%的市场份额; (3)其他国家或地区企业: 主要是中国台湾、韩国、本土企业生产的湿电子化学品,约占全球市场总量的 32%。其他约 2%的份额则由其它国家和地区(主要为亚洲其它国家、地区的企业)占据。

世界湿电子化学品市场份额概况

目前,欧美和日本湿电子化学品企业技术先进,品种齐全, 韩国和台湾地区及其他国家和地区企业在技术专利和市场份额等方面仍与欧美和日本企业存在较大差距。

我国湿电子化学品应用市场分为三大类: 即半导体市场、光伏市场、平板显示器市场,国产化率分别约为 15%、 25%、 98%。主要厂商有江化微、江阴润玛、晶瑞股份等, 国内企业快速突破技术壁垒,凭借成本及本土化优势得以迅速发展。

第五,半导体制造材料:电子气体;

电子气体是指用于半导体及相关电子产品生产的特种气体,应用范围十分广泛。按其本身化学成分可分为:硅系、砷系、磷系、硼系、金属氢化物、卤化物和金属烃化物七类。 按在集成电路中不同应用途径可分为掺杂用气体、外延用气体、离子注入气、发光二极管用气、刻蚀用气体、化学气相沉积气和平衡气。在半导体工业中应用的有 110余种单元特种气体,其中常用的有超过 30 种。电子气体的主要应用范围包括电子行业、太阳能电池、移动通讯、汽车导航及车载音像系统、航空航天、军事工业等诸多领域。

电子气体按气体特性进行分类

电子气体在晶圆制造中的应用

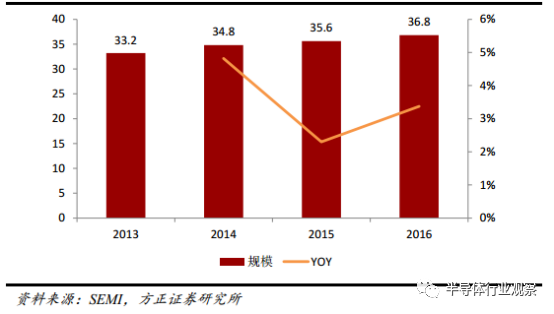

2016 年全球集成电路用电子特种气体的市场规模 36.8 亿美元。根据 SEMI 统计数据显示,近几年全球集成电路用电子特种气体的市场规模相对稳定,增长缓慢。 2016 年全球集成电路用电子气体市场规模约为 36.8 亿美元。我国集成电路用电子特气的市场规模约 46 亿元。 根据 IC Mtia 统计数据, 2016 年我国电子特气市场规模达到 46 亿元。虽然我国电子气体已经摆脱完全依赖进口的状态,但面对国外化工巨头已经实现的市场垄断,国内企业依然面临巨大的竞争压力。

全球集成电路用电子气体市场规模(亿美元)

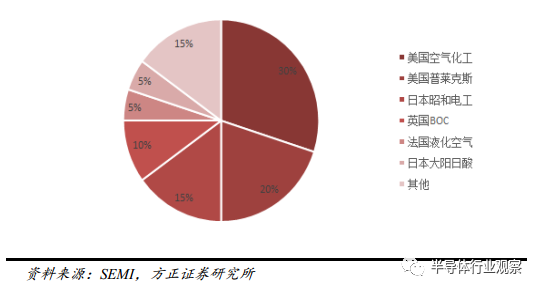

电子特种气体从生产到分离提纯以及运输供应阶段都存在较高的技术壁垒,市场准入条件高,全球市场主要被几家跨国巨头垄断。包括美国空气化工、普莱克斯、德国林德集团、法国液化空气、日本大阳日酸株式会社等公司占据了全球电子特气 90%以上的市场份额。

全球企业在电子特气市场份额占比

中国国内电子特气企业技术与国外仍然存在较大差距,电子特气市场仍被外企主导。 截止 2016 年年底,国内方面电子特种气体行业集中度高,美国化工、普莱克斯、日本昭和电工、英国 BOC 公司(已被德国林德集团收购)、法国液化公司、日本酸素等六家公司合计占据。

中国特种气体市场分布

在政策支持和技术进步推动下,我国特种气体行业在 2006 年后进入快速发展阶段, 2010 年后国内特种气体企业不断冲击国外巨头技术垄断的格局。近年来,随着国家对半导体产业的支持力度不断加大,02 专项科研等项目推动着中国本土的电子特种气体产品水平在不断提升。伴随国内科研院所和特气企业不断的投入和研发,中国终于结束国产电子气体无法大规模批量稳定使用的历史,电子特气逐渐实现国产化,稀有气体产量和质量都有较大提升,氢能源开发也紧跟日本的步伐,以硅烷、高纯氨、氢氟酸、氯气、砷烷等为代表的国产电子特气,逐渐开始渗透国内市场,相应的厂商也不断涌现。 截止 2015年年底,我国共有特种气体生产企业 150 余家,其中比较突出的有雅克科技、南大光电、巨化股份、凯美特气等。

国内电子特气供应商分级

其他还有抛光材料、光刻胶等领域,国内也和国际上的巨头差距巨大。乘着我国半导体的发展机遇,希望国产的材料商能够与晶圆代工、设计和封测一起,并驾齐飞,建立起我国能够满足基本自主可控的集成电路供应链。

原标题:一文看懂国产半导体材料现状